2022年のファンド・投資環境は、ロシアのウクライナ侵攻によるショックに揺れた一年となりました。

また、アメリカを始めとする諸外国はインフレを抑制すべく政策金利の引き上げに踏み切り、日本も大きな転換点を迎えたようであります。

一方、新型コロナウィルスに関しては、未だ気を緩めることはできないものの、日常生活や経済活動は正常化へ向けて動いているのを感じます。

こうした中、ファンドについても、組成を積極的に進める意向と慎重に検討する姿勢の両方が見られました。

富裕層向けの節税対策を封じ込め

| 2022年改正項目 | 影響 | 内容 |

| 〇 オープンイノベーション促進税制を延長 | 株式 | ベンチャー投資の25%所得控除を2年延長 |

| 〇 不動産取得税、登録免許税の軽減延長 | 不動産 | 個人の住宅用家屋等の軽減税率を延長 |

| 〇 受取配当金の益金不算入規定の判定 | 株式 | 出資比率の判定は100%支配関係にあるグループ全体ベースで |

| × 即時償却目的の少額資産投資を規制 | 全般 | 「10万円未満資産の大量購入+貸付」スキームによる税金繰延が不可に |

| × 配当が総合課税となる大株主の範囲拡大 | 株式 | 個人と同族会社の持株割合が合計3%以上で総合課税に |

2022年税制改正の中で大きな反響を呼んだのは、少額資産の大量購入による節税に対する規制でした。

10万円未満の減価償却資産は即時償却が可能であることから、従前は黒字企業がドローンや足場等を大量に購入して税金の繰延を図るケースがよく見られました。

今後は少額資産を購入後に貸付ける場合、原則として即時償却ができなくなります。

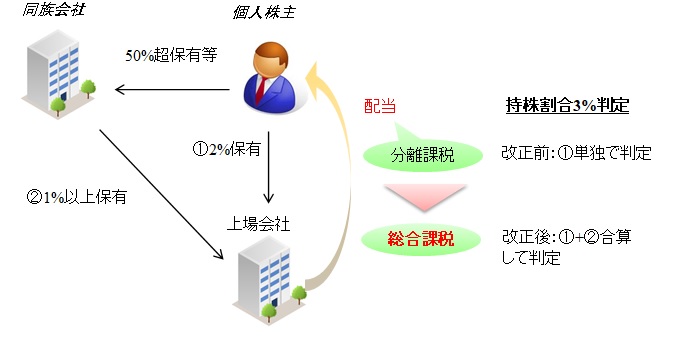

この他、配当所得が総合課税となる大口株主の範囲が拡大されました。

3%ルールは、個人とその同族会社の持株割合を合算して判定することとなります。

他方、オープンイノベーション促進税制、不動産取得税や登録免許税の軽減といった従来の優遇措置は延長されました。

2023年改正はNISAの拡充に期待

来年の税制改正では、以下が挙げられています。

● NISA制度の拡充・恒久化

● スタートアップへの再投資に係るキャピタルゲイン非課税制度の創設

● コインランドリーやマイニングマシンへの投資を税制優遇対象から除外

中でも岸田政権が掲げる資産所得倍増計画の目玉として、NISAの拡充が話題です。

国民の将来の生活を豊かにする制度となるよう期待しています。