中小企業のM&Aを支援する経営資源集約化税制が創設されました。

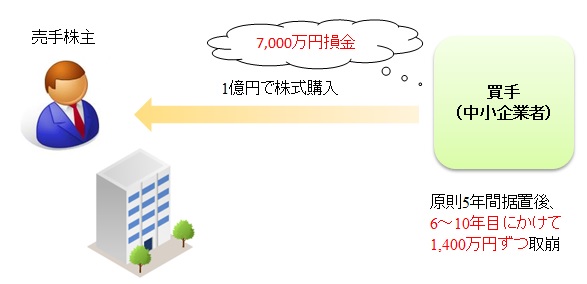

株式譲渡スキームで一定の要件を満たす場合、買手は取得価額の最大70%を損金に計上することができます。

中小企業による株式取得M&Aで最大70%が損金に

本税制は、事業譲渡スキームに比べて簿外債務や偶発債務等の遮断が難しい株式譲渡スキームが対象とされます。

買手企業がこれらのリスクに備えて投資損失準備金を積立てた場合、取得価額の最大70%を損金計上することが可能となります。

経営資源集約化税制の主な要件:

● 青色申告書を提出する中小企業者

※ 過去3年間の平均所得が15億円超の適用除外事業者を除く

● 2024年3月31日までの間に、中小企業等経営強化法の経営力向上計画の認定を受けること

● 株式等の取得価額が10億円以下

関連コラム:

(2020/2/29) 2020年ファンド・投資税制① ~ベンチャー投資税制で25%控除~

5年間据置後、6~10年目にかけて均等取崩

投資時に積立てた準備金は、簿外債務が発生した場合や株式を売却した場合等に取崩します。

そして5年間据置後、5年にわたって準備金残高の均等額を取崩して益金算入します。

上図の例では、据置期間中に取崩がなかった場合、6~10年目に毎期1,400万円が益金計上されます。

よって課税の繰延に過ぎないものの、足元で多額の所得が見込まれる中小企業の投資を後押しする効果が期待されます。

更に、本制度の認定を受けた中小企業者は、以下に関して優遇があります。

● 中小企業経営強化税制のD類型(経営資源集約化設備)の適用

● 所得拡大促進税制の上乗せ

なお、会計税務処理として、準備金方式と剰余金処分方式のいずれも可能です。

P/L損益への影響を回避したい場合、剰余金処分方式の選択をお薦めします。

①準備金方式

(Dr)投資有価証券 100,000,000円 (Cr)現預金 100,000,000円

事業再編投資損失 70,000,000円 中小企業事業再編投資損失準備金 70,000,000円

②剰余金処分方式

(Dr)投資有価証券 100,000,000円 (Cr)現預金 100,000,000円

繰越利益剰余金 70,000,000円 中小企業事業再編投資損失準備金 70,000,000円

→別表四で7,000万円を減算