ファンド・投資に大きな影響を与える2020年税制改正の2つめは受取配当金に関する取扱いです。

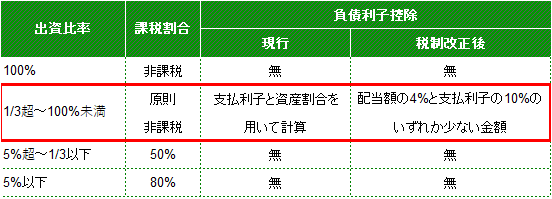

出資比率が1/3超~100%未満の投資先から受ける配当について、非課税額の計算が変わります。

出資比率1/3超~100%未満の配当は、最大で4%課税

受取配当金は、投資先への出資比率によって課税される割合が異なります。

今回は、出資比率が1/3超~100%未満の投資先(関連法人株式等)からの配当に関する改正です。

出資者に借入等負債の利子がない場合、配当が全額非課税となる点は変更ありません。

一方、負債利子を支払っている場合、課税される金額の計算方法が変わります。

具体的には、今後は以下のいずれか少ない金額に対して課税されることとなります。

●配当金額の4%

●支払利子の10%

すなわち、配当金額に対して最大4%が課税される(96%が非課税となる)ことになります。

関連コラム:

(2015/2/1) 2015年ファンドを取巻く税制②~税制改正のマイナス項目~

(2015/7/31) オフショアファンドの配当、現地で損金算入なら課税対象に

出資比率は100%グループ全体で判定可能に

上表の通り、受取配当金の課税は出資比率によって4パターンに分かれます。

この出資比率の算出にあたり、100%グループ内の会社全体の保有株式等で計算できるようになります。

これには外国法人も含まれます。

今回の改正は、2022年4月1日以後に開始する事業年度からの適用となります。

ファンド設立に際し、配当の益金不算入を前提にスキームを設計することもあります。

税金をシミュレーションする際には押さえておきたいポイントです。