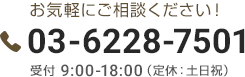

ファンドの設立に関する2019年上半期の問合せを集計した結果、ベンチャー投資関連がトップでした。

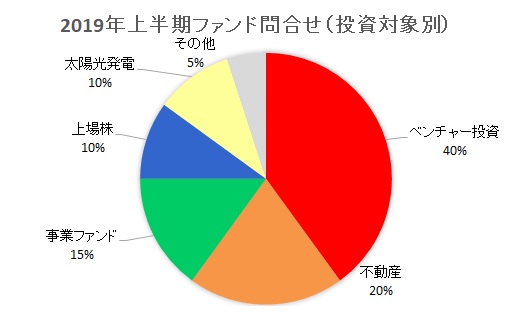

そのスキームは、やはり投資事業有限責任組合(LPS)が最多です。

ベンチャー投資と投資事業有限責任組合の組合わせが最多

ファンドの投資対象別では、ベンチャー投資の件数がトップでした。

ターゲットファンドだけではなく、複数の有望な会社に毎年2~3件ずつ投資したいというご要望も聞かれます。

不動産ファンドは住宅や商業施設だけではなく、古民家やIR(統合型リゾート)といった従来マイノリティに属する物件を対象とするご相談も受けました。

投資に幅や多様性が生まれるのは歓迎すべきと考えます。

半面、去年急増した仮想通貨に関するファンド設立の問合せは、ほとんどありませんでした。

もっとも、最近ビットコインやイーサリアムは市況回復傾向にあり、来年以降はまた勢いを取戻す可能性もあります。

ストラクチャー別に見ると投資事業有限責任組合が強く、ベンチャー投資とセットで定着した感があります。

但し、民法上の任意組合(NK)として組成することをリクエストされる方も稀にいます。

ファンド設立のスキームは投資対象だけではなく投資家層によっても適否が分かれます。

様々な状況から最適なスキームを選択することが重要です。

関連するコラム:

(2019/1/1) 2018年下半期ファンド問合せ状況

(2018/5/6) 仮想通貨の会計基準、ビットコイン等は時価で評価

(2017/12/31) 2017年ファンド・投資環境の変化

(2017/10/16) ファンド監査とビットコイン監査の違いは?

(2017/9/29) ビットコインの利益は雑所得、消費税は非課税に