社債ファンドを設立したいというお問合せが増えてきました。

適格機関投資家等特例業務の法改正によって、従来の匿名組合スキーム等が難しくなってきたことが影響しています。

社債スキームであれば、設計次第では金融商品取引業への登録なしにファンド業務も可能であるものの、注意したい重要なポイントがいくつかあります。

少人数私募債であれば有価証券届出書等が不要に

社債を発行する場合、原則として有価証券届出書の届出や決算書等の開示が必要なため、上場会社や大企業の資金調達手段というイメージが強いかもしれません。

但し、一定の要件を満たす少人数私募債であれば有価証券届出書等は不要となるため、社債ファンドとしても活用できる余地は広がります。

| 少人数私募債の要件 |

| ● 発行総額を1億円未満とすること(一定の告知をしない場合) |

| ● 社債引受を勧誘する対象者は50名未満 |

| ● 社債総額を1口の金額で割った口数は50未満 |

| ● 譲渡制限を設けること 等 |

社債ファンドを設立する際は、少人数私募債の要件を満たすよう設計する、また責任財産限定特約を盛込む等、社債引受契約書や募集要項の作成には特に検討が必要です。

社債利息は総合課税になる場合も

社債の利子所得等に係る税制が平成28年税制改正により変わりました。

特定公社債等(国債や上場公社債等)と一般公社債等に区分され、特定公社債等は上場株式等に含めて損益通算や譲渡損の3年繰越控除が可能となりました。

| 特定公社債等 | 一般公社債等 | ||

| 原則 | 同族株主等による引受 | ||

| 利子 | 20.315%源泉分離 or 申告分離 |

20.315%源泉分離 | 総合課税 |

| 償還差益 | 20.315%申告分離 | 20.315%申告分離 | 総合課税 |

| 譲渡損益 | 20.315%申告分離 | 20.315%申告分離 | 20.315%申告分離 |

| 損益通算 | 上場株式等と通算可能 | 一般株式等と通算可能 | |

| 3年間の繰越控除 | ○ | × | |

同族会社が発行する社債の場合、同族の判定の基礎となった株主等が受取った利息は総合課税(累進課税)となります。

少人数私募債スキームであれば、第二種金融商品取引業や投資運用業に登録しなくてもファンドとして設計が可能となり得ます。

適格機関投資家等特例業務に替わるファンド設立のスキームとして、活用される機会が増えるものと考えます。

「ファンド設立」に関連するコラム:

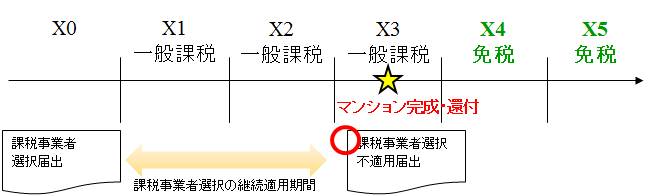

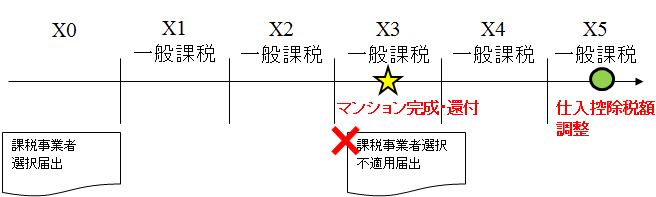

(2015/7/19) 消費税還付スキームは今後困難に、不動産ファンド組成に影響も

(2015/2/29) 適格機関投資家等特例業務、法改正施行は2016年3月から

(2014/5/11) 定額法に統一、ファンドにも影響?

(2014/5/4) ファンドの名前

(2014/3/2) 匿名組合の利益計算が否認された事例