適格機関投資家等特例業務の改正に関する法律案が成立して以降、問合せが増えています。

適格機関投資家やそれ以外の一般投資家の範囲、また施行時期などが注目されています。

一般投資家の範囲等は、今後内閣府令や政令により発表

最終的な一般投資家や適格機関投資家の範囲については、改正法律案の施行が遅くとも2016年5月であることから、今後それまでに内閣府令や政令により発表されると見込まれます。

金融審議会のワーキンググループにより2015年1月にまとめられた報告書がベースになると考えられ、これによれば一般投資家の範囲として以下の者が挙げられています。

| 主な一般投資家の範囲(案) |

| ● 資本金または純資産が5千万円を超える法人 |

| ● 上場会社 |

| ● 投資資産を1億円以上保有、かつ証券口座開設後1年経過した個人 |

| ● 投資資産を3億円以上保有している法人 |

| ● ファンド運用業者、その親会社等、子会社等及びその役員・使用人・親族等 |

| ● 外国法人 |

| ● ベンチャーファンドで相応の体制が整備されている場合、上場会社の役員や上場株主 等 |

また、特例業務に出資する適格機関投資家の範囲についても、以下の提言がなされています。

● 投資事業有限責任組合が適格機関投資家となる場合、資産要件を設ける

例:運用資産(借入除く)5億円以上

● 適格機関投資家がファンド運用者に支配されている場合、特例業務は認めない

オフショアファンドの場合、投資家層や販売方針を個々に検討する必要

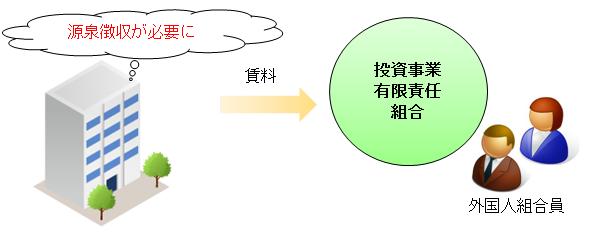

国外でファンドを設立し、投資対象も海外株式といったオフショアファンドについても最近ご相談が急増しています。

日本で国内投資家に対し勧誘や販売行為を行うのであれば、原則として金融商品取引法の規制対象となります。

よって、適格機関投資家等特例業務の届出や第二種金融商品取引業の登録が必要となるケースが多いと考えられます。

但し、実務的には具体的な投資家層や勧誘方針、販売方法に照らして検討した上で判断する必要があります。

実態のないファンドによる被害を防止すべく、規制が厳格化、複雑化する流れは今後も続くと思われます。

ファンド設立の前の段階で、法令の趣旨や省庁の意向を踏まえた適切な検討及び対応をしたいと考えます。

「ファンド設立」に関連するコラム:

(2014/8/21) 適格機関投資家等特例業務、規制強化は一時中止に

(2014/6/8) 適格機関投資家等特例業務の見直し、ファンド設立のハードル上昇へ

(2014/5/11) 定額法に統一、ファンドにも影響?

(2014/5/4) ファンドの名前

(2014/3/2) 匿名組合の利益計算が否認された事例