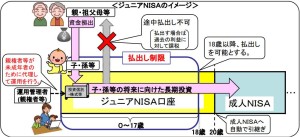

今回もファンド・投資環境に様々な影響を与えた税制改正。

その他細かい改正項目も追っていきたいと思います。

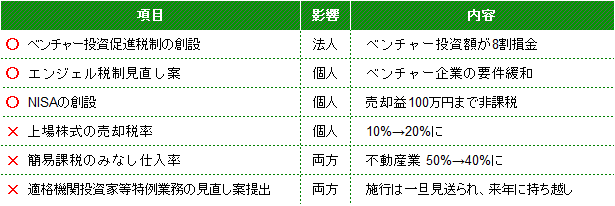

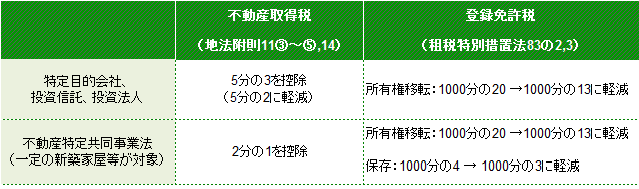

不動産取得税、登録免許税の軽減措置を延長

特定目的会社、投資信託、投資法人(Jリート)等が物件を取得する際に負担する不動産取得税について、5分の3相当を控除できる特例が2年延長され、2017年3月末までとなりました

不動産特定共同事業法に基づき取得した新築家屋等についても、不動産取得税の2分の1軽減措置が2017年3月末まで延長されました。

また、登録免許税の軽減措置も2017年3月末まで延長されています。

● 所有権移転登記:通常1000分の20 →1000分の13

● 保存登記(不動産特定共同事業法のみ):通常1000分の4 → 1000分の3

なお、軽減措置の対象となる不動産について、従来除かれていた倉庫等の物流施設が加えられました。

ファンド設立の際にはこうした税金コストは無視できません。

軽減措置の延長や倉庫等の追加は、今後のファンドにとってうれしいサポートになります。

関連するコラム:

(2015/2/1) 2015年ファンドを取巻く税制②~税制改正のマイナス項目~

(2015/1/24) 2015年ファンドを取巻く税制①~税制改正のプラス項目~

(2014/12/31) 2014年ファンド・投資環境の変化

(2014/11/4) 来年の税制改正でNISAや太陽光ファンドは?

(2/14/2/2) ファンド設立における不動産取得税(5分の3控除)