2022年税制改正は全体として大人しい印象に終わりました。

しかし、投資の抜け穴が塞がれていく流れは変わらず、1点10万円未満の少額資産の大量購入による税金の繰延が不可能になりました。

「少額減価償却資産の大量購入+貸付」スキームによる節税が不可に

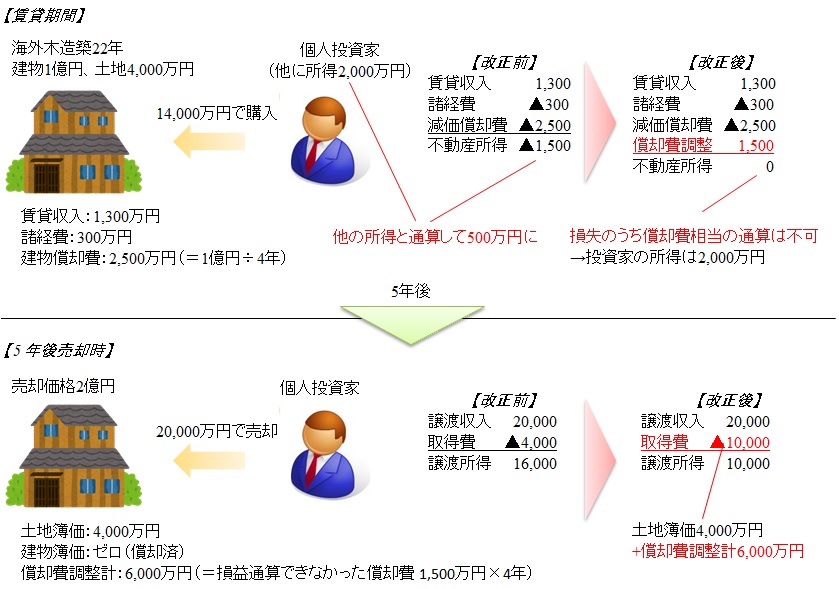

近年、少額の減価償却資産を大量に購入し、その全額を損金に計上する節税(利益の繰延)策が広く行われていました。

購入後は事業者等に貸付け、数年間の賃貸収入(+貸付後の売却)で投資額のほとんどを回収できることが最初から予定されているスキームです。

利益が見込まれる法人・個人は、繰延べたい利益の分だけドローンや足場、POS端末等を購入して納税を先送りすることが可能でした。

この「少額資産の購入+貸付」スキームを制限したのが今回の改正です。

具体的には、貸付用資産が下表の制度の適用対象外となりました。

| 取得価額 | 損金 | |

| 少額減価償却資産 | 10万円未満 | 全額 |

| 一括償却資産 | 20万円未満 | 3年均等償却 |

| 中小企業者等の少額特例 | 30万円未満 (年間300万円まで) |

全額 |

貸付が「主要な事業」に該当すれば損金可能

上記の規制は、「主要な事業として行われる貸付」に対しては適用されません。

例えば、親会社が資産を購入及び管理し、子会社へ貸付けるケースでは、これまで通り損金算入が可能です。

一方、資産を購入した投資家が、貸付後に元々の売主等に買取らせる場合で、賃貸料と買取金額の合計が投資額の概ね90%超であるケースは、「主要な事業」に該当せず規制対象となります。

本改正は、2022年4月1日以後に取得する減価償却資産から適用されます。