2016年はBrexit、トランプ氏のアメリカ大統領選勝利と海外諸国の動きに左右されながら大きく揺れた年でした。

ファンド・投資環境としては、適格機関投資家等特例業務の法改正による影響が大きかったと考えます。

適格機関投資家等特例業務、一部の小規模ファンドでは活用困難に

今年3月の金商法改正で適格機関投資家等特例業務への規制が強化され、一般投資家の範囲が投資資産を1億円以上保有する個人等に限定されました。

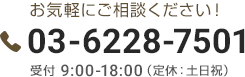

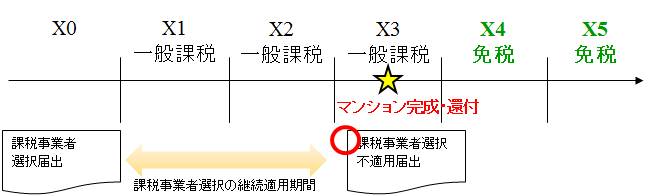

この他、税抜1,000万円以上の高額特定資産を取得した場合に3年間免税または簡易課税の適用が受けられなくなる消費税法改正もありました。

| 2016年改正項目 | 影響 | 内容 |

| ○ ジュニアNISAの運用開始 | 個人 | 未成年者口座で年間80万円まで非課税 |

| ○ 損益通算の範囲改正 |

個人 | 上場株式等と特定公社債の損益通算が可能に 上場株式等と非上場株式等の損益通算は不可能に |

| × 適格機関投資家等特例業務の改正法案 | 全般 | 適格機関投資家や一般投資家に規制 |

| × 消費税還付スキームがほぼ困難に | 不動産 | 免税・簡易課税の要件が厳格化 |

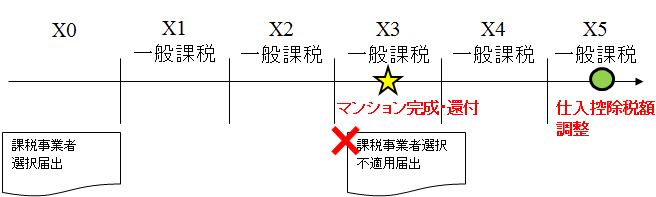

| × 即時償却の延長の縮減 | 太陽光 | 生産性向上設備投資促進税制は50%償却or4%控除 |

今後ファンド設立の際はこれら法規制や税制を踏まえ、適法かつ有利な設計をより一層多面的に検討することが求められます。

来年も皆様のお力になれるよう尽力しますので、宜しくお願い申し上げます。

関連するコラム:

(2015/2/29) 適格機関投資家等特例業務、法改正施行は2016年3月から

(2015/12/31) 2015年ファンド・投資環境の変化

(2015/7/31) オフショアファンドの配当、現地で損金算入なら課税対象に

(2015/5/31) 匿名組合出資や非上場株式も対象、1億円以上の国外転出時課税制度