2021年のファンド・投資環境は、新型コロナウィルス感染症への対応と経済活動の活性化へそれぞれが取組み、1年前よりも前向きな流れを感じる年となりました。

世界的な金融緩和は続く一方、アメリカでは利上げも意識され始めています。

このように世の中の動きが加速する中、ファンドの組成に関してはこれまでと変わらず多数ご相談を頂戴しました。

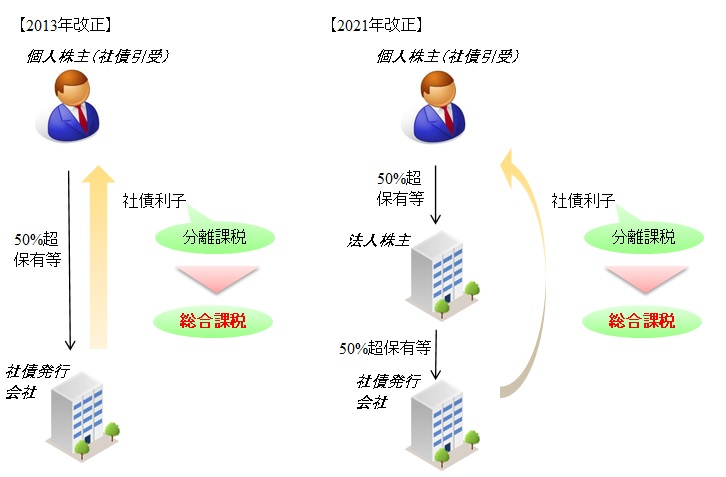

中小M&Aで株式の7割損金等、投資や事業承継の後押しも

| 2021年改正項目 | 影響 | 内容 |

| 〇 経営資源集約化税制の創設 | 株式 | 中小企業M&Aで株式購入額の7割損金に |

| 〇 不動産取得税、登録免許税の軽減延長 | 不動産 | 特定目的会社や投資法人等の軽減税率が2年延長 |

| 〇 NISA制度の改正 | 株式 | つみたてNISAの延長等 |

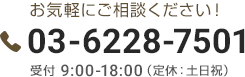

| × 社債利子の総合課税対象範囲が拡大 | 不動産 | 同族会社を間接的に保有する場合でも社債利子は総合課税に |

| × 匿名組合の特別償却に制限 | 全般 | 匿名組合に対し中小企業投資促進税制の適用を除外 |

税制改正の目玉として、経営資源集約化税制が創設されました。

中小企業M&Aで一定の要件を満たす株式売買について、購入額の7割を損金とすることが可能です。

また、不動産取得税や登録免許税の軽減措置が2年延長されました。

他にもつみたてNISAの設定期間を2042年まで延長されるなど、税制面から投資を後押しする意思を感じます。

一方、同族会社の社債利子に関し、総合課税の対象とする範囲を広げる等、富裕層の抜け穴的な節税策がまた一つなくなりました。

2022年は富裕層にとって増税方向の改正が多数見込まれる

来年2022年は、富裕層の税制優遇や節税策を縮小・廃止する改正が目立つようです。

● 住宅ローン控除の控除率引下げ (控除期間は長くなる場合も)

● 配当所得の総合課税対象範囲の拡大

● 貸付用の少額資産について損金算入特例の適用除外

少し前まで常套手段であった節税策があっという間に通用しなくなるパターンが随分増えました。

最新の税制や特例措置を確認することが重要です。